Что собой представляют инвестиционные программы Сбербанка России в 2024 году?

Инвестиционные программы Сбербанка России — это специальный инструмент с защитными обязательствами, позволяющий вкладывать финансовые средства в разные секторы экономики. Доход клиента получается значительно выше банковского депозита, и будет возвращён даже при отрицательных результатах реализации проекта.

Куда выгодно инвестировать деньги в Сбербанке?

В Сбербанке выгодно инвестировать деньги в:

- сертификаты или ценные бумаги;

- открытие депозита и золотого вклада;

- вложения в ПИФы;

- индивидуальный инвестиционный счет;

- защищенную инвестиционную программу.

Инвестирование в сберегательные сертификаты

Сберегательный сертификат представляет собой ценную бумагу, подтверждающую факт внесения денежных средств в банк на оговоренных условиях. По истечении срока договора владелец имеет право обратиться в банковское учреждение, выдавшее данную ценную бумагу, и погасить ее стоимость.

Инвестирование в сберегательные сертификаты имеет ряд преимуществ:

- Большая процентная ставка в сравнении с депозитом.

- Простота оформления. Для получения сертификата инвестору нужно явиться в отделение банка с паспортом и налоговым номером (при наличии). Далее необходимо внести оговоренную сумму денежных средств на счет, после чего получить оформленный документ.

- Ликвидность. По истечении срока договора владелец имеет право в любое время обратиться в банк с требованием погашения сертификата.

- Социальный статус владельца ценных бумаг сравнительно выше положения держателя банковского депозита.

- Сертификат на предъявителя можно подарить родственникам и друзьям.

Так как сберегательный сертификат — ценная бумага, то владелец может предъявить ее иному банку или деловому партнеру для доказательства своей платежеспособности. Помимо этого, данный документ может использоваться в качестве залога при оформлении ипотеки.

Недостатки инвестиций в сберегательные сертификаты:

- Отсутствуют гибкие условия, присущие банковским депозитам. Не предусмотрена возможность пополнения, частичное или полное досрочное снятие денежных средств.

- Сберегательные сертификаты не застрахованы государством. В случае банкротства банка, инвестор потеряет деньги, вложенные в этот продукт.

- Если неименным документом завладело третье лицо с использованием незаконных методов (кража), злоумышленник имеет возможность получить денежные средства по этой бумаге.

- В случае порчи или утери ценная неименная бумага подлежит восстановлению только через суд.

- Отсутствует дистанционное управление капиталом. Приобретение и погашение документа происходит при личном визите в отделение банка.

- Не предусмотрена пролонгация. По истечении срока договора сертификат приобретает процентную ставку «до востребования».

Инвестирование средств в ценные бумаги Сбербанка

Инвестирование средств в ценные бумаги Сбербанка даёт возможность гражданам получать не только активный доход от торговли, но и пассивный от дивидентов.

Согласно правилам Сбербанка, в 2024 году:

- акции, облигации и другие бумаги не выпускаются на материальных носителях;

- все расчеты и реестры ведутся исключительно в электронном виде;

- операции проходят в онлайн режиме.

Сделки с ценными бумагами можно совершать непосредственно с помощью Сбербанка, пользуясь его услугами, как брокера.

Особенности процедуры:

- Будущий инвестор должен отправить заявку на сайт Сбербанка, указав личные данные.

- В 2024 году клиентам рекомендуется открыть индивидуальный инвестиционный счет. Он предусматривает право освобождения от налогов или возврата налогового вычета.

- Необходимо определиться с выбором торговой системы. Для этого надо зарегистрироваться через специальное мобильное приложение Сбербанк Инвестор, чтобы производить операции через гаджет или систему QUIK (с компьютера).

- Начать процесс инвестирования, купить акции банка и других предприятий по наиболее выгодной цене. Если физическое лицо получает дивиденды, они зачисляются через брокера.

Цена на одну акцию Сбербанка колеблется от 220 до 225 рублей. Прибыль владельца ценных бумаг формируется по итогам торгов из-за разницы цены в момент их покупки и продажи. Прибыль облагается налогом, 13% оплачивают граждане РФ и 30% — нерезиденты.

На видео «Сбербанк Инвестор: умные инвестиции для всех» дан подробный обзор о преимуществах и недостатках самых популярных инвестиций. Также описаны особенности работы с приложением «Сбербанк Инвестор». Снято каналом «SberTalks».

Вложение денег на депозиты

Преимущества вложения денежных средств на депозиты:

- Все вклады застрахованы государством. В случае банкротства банка деньги, внесенные на депозит суммой не более 700 000 рублей, будут возвращены вкладчику в полном объеме.

- Простота оформления. Открытие вклада может быть осуществлено через личный кабинет клиента на официальном сайте банка или при визите в подразделение.

- Гибкие условия. Возможность подобрать параметры вклада под себя.

- Наличие пополнения, частичного и полного досрочного закрытия, автопролонгация, капитализация процентов.

- Дистанционное обслуживание.

Недостатки хранения денег на депозитах:

- невысокая процентная ставка;

- при досрочном закрытии вклада проценты будут начислены по ставке «до востребования».

Банковский вклад является довольно хорошим предложением банка для сохранения капитала от инфляции, однако на высокую доходность здесь рассчитывать не приходится.

По состоянию на 2024 год Сбербанк России предлагает следующие варианты депозитов:

| Депозит «Классический» | Депозит «Классический Онлайн» | Депозит «Пополняемый» | Депозит «Пополняемый Онлайн» | Депозит «Отзываемый» | Депозит «Отзываемый Онлайн» | Депозиты на иных условиях | |

| Валюта | Рубли / доллары США | Рубли / доллары США | Рубли / доллары США | Рубли / доллары США | Рубли / доллары США | Рубли / доллары США | Рубли /иностранная валюта |

| Процент | в зависимости от суммы и срока депозита | в зависимости от суммы и срока депозита | в зависимости от суммы и срока депозита | в зависимости от суммы и срока депозита | в зависимости от суммы и срока депозита | в зависимости от суммы и срока депозита | на договорной основе |

| Срок размещения | от 7 до 1096 дней | от 7 до 1096 дней | от 31 до 366 дней | от 31 до 366 дней | от 31 до 366 дней | от 31 до 366 дней | от 1 до 1096 дней |

| Минимальная сумма депозита | не ограничена | не ограничена | не ограничена | не ограничена | не ограничена | не ограничена | — |

| Пополнение | не предусмотрено | не предусмотрено | предусмотрено в течение первой половины срока | предусмотрено в течение первой половины срока | не предусмотрено | не предусмотрено | предусмотрено |

| Частичное досрочное снятие | не предусмотрено | не предусмотрено | не предусмотрено | не предусмотрено | не предусмотрено | не предусмотрено | предусмотрено |

| Полное досрочное снятие | не предусмотрено | не предусмотрено | не предусмотрено | не предусмотрено | предусмотрено, начиная с 7 дня срока депозита | предусмотрено, начиная с 7 дня срока депозита | не предусмотрено |

| Пролонгация договора | предусмотрено | предусмотрено | предусмотрено | предусмотрено | предусмотрено | предусмотрено | — |

| Открытие депозита онлайн | не предусмотрено | предусмотрено | не предусмотрено | предусмотрено | не предусмотрено | предусмотрено | не предусмотрено |

Инвестиции в ПИФы

Инвестиции в ПИФы Сбербанка осуществляются по такому принципу:

- Управляющая инвестиционная компания создает ПИФ и определяет стратегию инвестирования (от выбранного метода зависит доходность вложений и степень риска).

- Клиент выбирает подходящий его целям ПИФ по величине предполагаемой доходности и риска.

- Управляющая инвестиционная компания инвестирует денежные средства в ценные бумаги, недвижимость и другие активы (в зависимости от выбранной стратегии).

- Клиент получает прибыль в случае роста стоимости паев. Однако бывают ситуации, характеризующиеся отрицательной динамикой роста. В таком случае инвестор терпит убытки.

Схематически это можно представить так:

Сбербанк предлагает вкладывать средства в такие виды ПИФов:

- облигации;

- акции;

- смешанные инвестиции;

- фонды;

- закрытые.

Особенности ПИФов облигаций приведены в таблице:

| Фонды для вложений | Особенности | Сведения о доходности |

| «Илья Муромец» | Вкладывает капитал в облигации, выпущенные:

Вложения считаются низкорискованными. | Доходность за последние 3 года составляла чуть менее 25% |

| Глобальный долговой рынок | Вложения низкорискованные, осуществляются в валютные облигации иностранных государств | Доходность пая этого фонда за предыдущие 26 мес. — 53,28%. |

| Еврооблигации | Средства вкладывает в еврооблигации, является низкорискованным фондом | Рост паев за предыдущие 3 года практически достиг 95% |

| Рискованных облигаций | Вкладывает финансы в ЦБ, выпущенные компаниями РФ | Облигации имеют повышенную доходность при средней степени риска |

Особенности некоторых ПИФов акций приведены в таблице:

| Фонды для вложений | Особенности | Сведения о доходности |

| «Добрыня Никитич» | Инвестирует собранный капитал в акции российских компаний, которые имеют высокий потенциал роста, а также достаточную ликвидность | Доходность за 3 года стала около 60% |

| Электроэнергетик | Вкладывает в акции отрасли электроэнергетики | Динамика за 36 месяцев — 93% |

| Природные ресурсы | Вкладывает средства между акциями компаний, добывающих и перерабатывающих полезные ископаемые, а также производящих сталь и удобрения | За 3 года доходность вышла на уровень 87% |

| Потребительский сектор | Вкладывает в динамично развивающиеся российские и иностранные компании | Доходность за 36 месяцев превысила 107%. |

Смешанные инвестиции в Сбербанке представлены Фондом «Сбалансированный», который имеет такие особенности:

- его условия предполагают распределение капитала между акциями и облигациями;

- соотношение ценных бумаг постоянно изменяется;

- средний уровень риска здесь сочетается с доходностью около 65% за 3 года.

Наиболее прибыльные ПИФы фондов представлены в таблице:

| Фонды для вложений | Особенности | Сведения о доходности |

| «Америка» | Высокорискованный фонд. Инвестирует капитал в ETF SPDR S& P500 | Доходность – немногим более 77% |

| «Развивающиеся рынки» | Высокорискованный фонд. Осуществляет вложения в ETF Vanguard FTSE EM. | Доходность за три года равна почти 50% |

| «Европа» | Высокорискованный фонд. Вкладывает средства в ETF Ishares Eurostoxx 5. | Прибыль составила около 24% |

| «Золото вкладывает капитал» | Низкорискованный фонд. Осуществляет вложения в ETF PowerShares DB Gold Fund. | Доходность превысила 23% |

Закрытые ПИФы Сбербанка:

- «Коммерческая недвижимость»;

- «Жилая недвижимость 2 и 3»;

- «Арендный бизнес»;

- «Арендный бизнес 2».

Преимущества инвестиций в Паевые инвестиционные фонды Сбербанка:

- Отсутствует необходимость приобретения особых навыков и специальных знаний. Нужно лишь выбрать подходящий ПИФ, а далее управлять финансами будут специалисты.

- Экономия личного времени. Клиенты, решившие инвестировать в паевые инвестиционные фонды Сбербанка, не будут тратить его на анализ рынка. Не нужно постоянно отслеживать курсы, так как всеми нюансами занимаются профессиональные управляющие.

- Калькулятор расчета доходности даёт возможность клиенту оценить перспективы инвестиций в интерактивном режиме.

- Простота оформления. Достаточно обратиться в одно из отделений Сбербанка с паспортом и заполнить заявление на покупку пая. Обратная процедура — продажа пая и вывод средств производятся аналогично.

- Жесткий контроль со стороны государства гарантирует надежность. Четкое регламентирование всех действий фондов, а также обязательное лицензирование деятельности управляющей компании значительно снижается риск полной потери средств.

- Минимальная сумма инвестиций находится на очень низком уровне, поэтому приобрести простой пай под силу практически любому человеку. Достаточно иметь несколько свободных тысяч рублей.

- Налог пайщики выплачивают только в случае получения прибыли. В отличие от других активов (например, недвижимости) капитал, инвестированный в паи, налогом не облагается.

- Высокий уровень ликвидности открытых ПИФов. Получить инвестированные в них средства можно в любой рабочий день.

- Диверсификация риска. Достаточно купить паи нескольких фондов, чтобы свести уровень риска к нулю. В итоге инвестиционный портфель будет устойчивым для большинства изменений на рынке.

Несмотря на достоинства вложений в ПИФы Сбербанка, существуют и недостатки:

- Основной недостаток заключается в наличии комиссий. Традиционно паи продаются с наценкой, а покупаются фондом со скидкой.

- Закрытые фонды не дают возможность получить назад денежные средства, когда они понадобятся.

- Получить значительную прибыль удается только на достаточно длительном периоде времени. Инвестировать стоит минимум на год.

- Наличие надбавки к стоимости при покупке пая инвестором и скидки при его продаже.

Для того чтобы снизить риски потери капитала рекомендуется инвестировать не в один, а в несколько ПИФов с разными уровнями доходности и рискованности.

Золотые вклады Сбербанка

Золотые вклады Сбербанка представлены:

- обезличенными металлическими счетами (ОМС);

- продажей и покупкой слитков;

- инвестиционными и коллекционными золотыми монетами.

Условия открытия:

- золотой вклад могут открыть физические и юридические лица;

- металлический счет открывается в граммах;

- открытие и обслуживание счета является бесплатным;

- минимальный вес золота в слитках и на счетах – 1 грамм;

- максимальный вес золотого слитка – 1 кг;

- сделки с драгоценными металлами осуществляются по всей России, но в ограниченном количестве отделений;

- процентов по металлическим счетам не предусмотрено, доход формируется исключительно на изменении котировок;

- с ОМС можно получить физический металл, а также сдать его, внеся на обезличенный счет;

- отсутствуют ограничения на количество сделок, счета можно многократно пополнять и сокращать;

- золотые слитки можно оставить в банке на бесплатное хранение;

- договор металлического счета заключается на год с автоматическим продлением;

- проба слитков 999,9;

- вклады в золото не страхуются в Агентстве по страхованию вкладов.

- операции по золотым ОМС можно проводить с минимальным шагом в 0,1 грамма;

- купленные монеты можно обратно продать банку.

Вкладчиками по металлическим счетам могут быть:

- лица старше 18 лет при наличии паспорта;

- родители или законные представители ребенка до 14 лет при предъявлении паспорта или свидетельства о рождении, если ребенок в паспорт не вписан;

- подростки от 14 до 18 лет при наличии письменного разрешения законного представителя.

Преимущества золотого вклада:

- Вкладчик не платит налог, которым облагаются стандартные слитки.

- Клиент имеет возможность реагировать на колебания золотого рынка и вовремя совершать операции купли-продажи.

- Цена золота более устойчива в сравнении с валютой и не зависит от политических ситуаций.

- Для открытия золотого вклада не нужно большое количество денежных средств. Клиент сам решает на какую сумму он желает приобрести золото.

- Высокая потенциальная доходность.

- Нет ограничений по пополнению и снятию.

- На обезличенных счетах не нужно платить НДС, так как не происходит физической продажи драгоценных металлов.

- Высокая ликвидность. В любой момент физический либо обезличенный металл можно обменять на деньги.

- Счет можно открыть на имя ребенка.

Недостатки:

- вкладчик полностью несет на себе весь риск убытков от падения курса золота;

- необходимость самостоятельной уплаты НДФЛ;

- отсутствие гарантированной доходности (процента по вкладу);

- при физическом получении слитков и монет необходимо оплатить 18% НДС.

Размер дохода зависит от колебаний рынка. Цена золота более стабильна, чем курс иностранных валют, поэтому вероятность проиграть здесь значительно меньше.

Открытие индивидуального инвестиционного счета

Индивидуальный инвестиционный счет (ИИС) от Сбербанка — это специальный счет для вложений в ценные бумаги, который дает возможность получить доход и вернуть налоги.

Особенности инвестирования на ИИС:

- наличие неограниченных сроков открытия ИИС при минимальном периоде погашения в 3 года;

- первоначальное капиталовложение на инвестсчет варьируется от 50 тысяч до 1 миллиона рублей;

- для получения налоговых льгот сумма инвестирования должна составлять не более 400 тысяч рублей;

- размер ежегодных перечислений на ИИС колеблется от 10 тысяч до 1 миллиона рублей;

- каждый клиент вправе открыть один инвестиционный счет;

- банк имеет лицензию на законное предоставление услуг и возможность регистрации ИИС;

- процент возврата подоходного налога составляет 13% от суммы инвестиций или полученной прибыли по истечению трехгодового срока;

- высокий доход от ИИС возможен при инвестировании в ценные бумаги;

- действие запрета на снятие средств со счета до конечной даты договора или необходимость возвратить в госбюджет полученные налоговые вычеты и выплатить 1% неустойки за расторжение договора.

Для того чтобы инвестировать на ИИС вместе со Сбербанком, необходимо выполнить следующие шаги:

- Открыть брокерский счет. Сделать это можно при личном визите в подразделение банка, оставив заявку на сайте или открыть самостоятельно в Сбербанк Онлайн.

- Пополнить счет. Совершить перевод денежных средств можно в отделении банка или в Сбербанк Онлайн.

- Приобрести ценные бумаги.

- Следить за доходностью вложений и получать прибыль.

Варианты формирования дохода от ИИС приведены в фотогалерее:

Вложение средств осуществляется только в национальной валюте в низкорискованную стратегию «Рублевые облигации». Её задачи — вложения в гособлигации РФ и облигации крупнейших российских компаний для получения доходности выше инфляции и ставок по депозитам в рублях.

Желающие вложить в ИИС доллары США могли это сделать в стратегии «Долларовые облигации». Однако, с 1 марта 2024 года данное предложение недоступно для новых клиентов.

Инвестиционные программы Сбербанка в 2024 году

Сбербанк России по состоянию на 2024 год разработал три инвестиционные программы:

- Новые технологии 2.0. Направление инвестиций — инновационная экономика мирового пространства.

- Глобальный фонд облигаций. Вложения в мировой рынок ценных бумаг позволит защитить денежный капитал от инфляции.

- Потребительский сектор США. Представляет собой инвестирование в ведущие компании Соединённых Штатов, производящие товары, которые пользуются постоянным спросом.

Защищенная инвестиционная программа

Защищенная инвестиционная программа позволяет инвестору получать больший доход при нулевом уровне риска потери капитала.

Достоинства защищенной инвестиционной программы Сбербанка:

- Сбербанк гарантирует 100% возврата денежных средств;

- минимальная сумма взноса — 100 000 рублей;

- срок инвестирования составляет 5–7 лет;

- валюта — рубли и доллары США;

- право на налоговый вычет;

- сумма взноса по закону не подлежит аресту или имущественному разделу (например, при разводе);

- досрочное снятие денег (однако будет возвращено лишь часть первоначального взноса);

- доход можно получать на банковскую карту.

Вне зависимости положительным или отрицательным будет результат работы инвестиционной программы, вкладчик получит первоначальный капитал (денежные средства подлежат страхованию). В случае прибыльной работы инвестиций банка, инвестор также заработает причитающиеся ему проценты.

Купонный вариант защищенной инвестиционной программы для физических лиц

Сбербанк предлагает купонный вариант защищенной инвестиционной программы, особенность которого в том, что инвестор ежегодно получает 12%. Однако, это возможно только при условии сохранения акциями не менее 90% первоначальной стоимости.

Купонная программа имеет следующие преимущества:

- полная защита денежных средств вкладчиков;

- страхование жизни инвестора;

- налоговые вычеты;

- «эффект памяти», который позволит получить доход за два года в случае, если предыдущий период имел отрицательную динамику;

- вложения денег не подлежат аресту или имущественному разделу.

Предложение для владельцев пакета «Премьер»

Владельцы пакета «Премьер» имеют следующие преимущества:

- карты с большими бонусами;

- вклады с повышенными ставками;

- выгодный обмен валюты;

- скидку на сейфовые ячейки;

- Priority Pass бесплатно;

- страхование в путешествии;

- сервисы заботы о здоровье;

- премиальное обслуживание;

- помощь с возвратом налогов.

Благодаря пакету «Премьер» вкладчик имеет возможность оформить депозит по более привлекательным ставкам, а также принять помощь при заполнении налоговой декларации для получения налогового вычета. Обслуживание карты в первые два месяца бесплатное, начиная с третьего — составляет 2500 рублей за 30 дней.

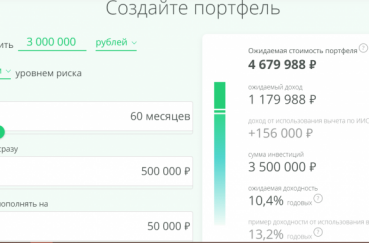

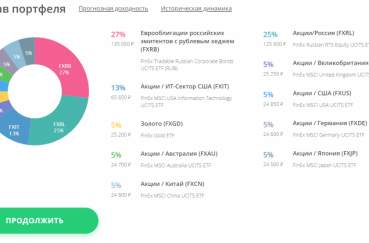

Что такое инвестиционный портфель Сбербанка и как его создать?

Инвестиционный портфель Сбербанка — совокупность активов, способных приносить владельцу постоянный доход в виде процентных выплат или спекулятивных операций. Создать свой портфель инвестор может самостоятельно путем открытия брокерского счета либо воспользоваться услугой «Простые инвестиции».

Основные условия услуги «Простые инвестиции»

Простые инвестиции от Сбербанка — автоматический финансовый советник

Сбербанк России предлагает своим клиентам удобную услугу — автоматический финансовый советник.

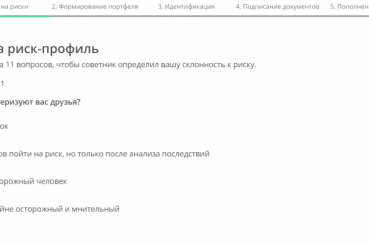

Принцип работы простых инвестиций:

- Указать сумму, которую желаете получить, а также срок и валюту.

- Ответить на 12 вопросов, направленных на определение типа инвестора и подбора оптимальной стратегии управления инвестициями.

- Дождаться пока сервис рассчитает индивидуальный план инвестиций, ознакомиться с ним.

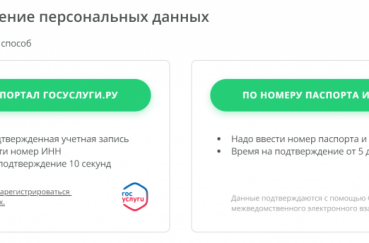

- Пройти идентификацию.

- Подписать документы и внести денежные средства на счет.

- Начать инвестировать и получать доход.

Основные преимущества сервиса «Простые инвестиции»:

- автоматический советник берет за основу в принятии решений разработки нобелевских лауреатов по экономике Уильяма Шарпа и Гарри Марковица;

- доступен 24 часа в сутки, что позволяет контролировать инвестиции прямо из дома: с помощью компьютера, планшета или телефона;

- сервис автоматически анализирует ситуацию на фондовом рынке, а специалисты следят за его работой и всегда готовы ответить на вопросы или помочь в решении проблемы;

- денежные средства в любой момент можно вывести на банковскую карту;

- автоматический финансовый советник лишен эмоций, следовательно его иррациональное поведение не может повлиять на принятие решений;

- у сервиса нет заинтересованности в продаже конкретного инвестиционного продукта.

Как стать инвестором Сбербанка?

Для того чтобы стать инвестором Сбербанка России необходимо открыть брокерский счет. Выступать брокером может как инвестиционная компания, имеющая на проведение подобного рода деятельности соответствующее разрешение и лицензию ЦБР, так и банк.

При выборе брокера стоит обращать внимание на следующие параметры:

- надежность;

- доходность;

- позицию в рейтинге;

- взимаемые комиссии.

После того как брокер выбран и счет открыт, его необходимо пополнить. Сделать это можно как при личном визите в брокерскую организацию, так и онлайн.

Преимущества и недостатки инвестиционных предложений Сбербанка

Стоит отметить основные преимущества инвестиционных предложений Сбербанка:

- надежность банка (клиент может быть уверен в сохранности своих денежных средств);

- многообразие инвестиционных предложений;

- гибкость параметров предлагаемых продуктов;

- гарантированная доходность;

- некоторые инвестиционные инструменты застрахованы и обеспечивают 100% гарантии возврата денежных средств;

- множество отделений банка;

- возможность дистанционного управления инвестициями.

Отзывы инвесторов Сбербанка в своем большинстве имеют позитивную оценку.

К недостаткам предложений Сбербанка можно отнести сравнительно невысокий доход от инвестиций. Однако этот фактор покрывается низким уровнем риска благодаря репутации и профессионализму управляющих капиталом специалистов.

Видео

На видео представлен обзор дивидендов по акциям Сбербанка. Снято пользователем Иваном Подгорных.

Олег

Здравствуйте, если я куплю портфель акций разных компаний, что делать дальше? Я новичок в этом